米国株オプション取引を始めたいと思っていても、どの証券会社を選べばよいのか迷っている方も多いのではないでしょうか。

そこで本記事では、「米国株オプションガイド編集部」が、本当におすすめできる証券会社をランキング形式でご紹介します。ランキングの評価基準は以下の通りです。

- 使いやすさ、取扱銘柄数、手数料水準、日本語サポートの有無といった4つのポイントを特に重視

- 米国証券取引委員会(SEC)や日本の金融庁などが提供する情報を参考に、「信頼性の高さ」にも着目

- 長期的な取引成果を意識し、スプレッドや取引コストの安さ、取引プラットフォームの使いやすさ、トラブル時の対応力なども比較

「米国株オプション証券会社の選び方」や「米国株オプションのメリット・デメリット」についても解説していますので、初心者の方も参考にしてみてください。

米国株オプションのおすすめランキング1位は「moomoo証券」です。

moomoo証券は世界2500万人が利用しており、世界中のユーザーに愛用されています!

米国株に強みがあり、米国株オプション・米国株信用取引など幅広い売買が可能です。米国株オプションの手数料は業界最安(1枚0.28ドル)で、取引可能銘柄数も業界最多水準(6000銘柄)を誇ります。

現在、moomoo証券では期間限定キャンペーンを実施しています!

moomoo証券で実施中のキャンペーン詳細はこちらをクリック

moomoo証券のキャンペーン

- moomoo証券ウェルカムプログラム

ハズレなしのルーレットで最大10万円相当の日本株・米国株が必ずもらえます。入金額に応じて抽選券が進呈され、ルーレットに参加できます。

【参加条件】

口座開設+1万円以上入金→抽選券1枚

口座開設+30万円以上入金→抽選券4枚 - 米国株取引デビュー応援キャンペーン

moomoo証券で初めて米国株を買うと現金500円がキャッシュバックされます。 - 株式移管キャンペーン

他社で保有している日本株または米国株を入庫して条件を達成すると、最大10万円相当の日本株・米国株が必ず貰えます。入庫額に応じて抽選券が進呈され、ルーレットに参加できます。また、米国株式の取引手数料が2ヵ月間無料となります。

【参加条件】

口座開設+1万円以上移管→抽選券1枚

口座開設+30万円以上移管→抽選券4枚

上記のようなキャンペーンを実施しているのは今だけです!まずは口座解説+入金で貰える最大10万円のウェルカムプログラムに参加してみてください!

\今ならタダで米国株が絶対にもらえる!/

【2025年最新】米国株オプション業者のおすすめ比較表

moomoo証券 moomoo証券 |  ウィブル証券 |   サクソバンク証券 |   IB証券 IB証券 | |

|---|---|---|---|---|

| おすすめ度 | ||||

| 特徴 | ・手数料が業界最安 ・分析ツールが充実 | ・5秒で売買できる ・購入手数料無料 | ・成約率90%超 ・手厚いサポート | ・国内初の サイト売買サービス |

| 手数料 | 安い | 安い | 高い | 安い |

| 銘柄数 | 約6000銘柄 | |||

| 使いやすさ | ||||

| 自由度 | ||||

| サポート | 無料 | |||

| 詳細 | 詳細 | 詳細 | 詳細 |

米国株オプション業者のランキング作成にあたって、重視したのは以下の4項目です。

- 取引手数料

- 使いやすさ・機能性

- オプション銘柄数・自由度

- サポートの充実度

日本のネット証券ではなぜ米国株オプションができないのか?

日本のネット証券は大半が米国株オプションに対応していません。

楽天証券やSBI証券、マネックス証券などの大手ネット証券も米国株オプションを取り扱っていません。

日本のオプション市場に比べて米国株オプション市場は100倍以上規模ですが、日本国内での米国株オプションの認知度が低いため参入しているところが少ないと考えられます。

日本国内で米国株オプションに対応している証券会社は、「moomoo証券、ウィブル証券、サクソバンク証券、IB証券」の4社のみです。

数年前までは、プロ向けのIB証券しか取扱いがありませんでしたが、2025年4月からmoomoo証券が参入したことで初心者でも始めやすくなっています。

米国株オプションおすすめ証券会社ランキング【TOP4】

米国株オプションのおすすめ証券会社をランキング形式で紹介していきます。

「どこを使えばいいかわからない」「人気のある業者で米国株オプションを始めたい」という方はこのランキングを是非このランキングを参考にしてください!

※以下の証券会社は、様々な商品を取り扱っていますが、今回は総合評価ではなく米国株オプションにフォーカスして評価しています。

第1位:moomoo証券

| 取引手数料 | 24/25 |

| 使いやすさ・機能性 | 23/25 |

| オプションの自由度 | 20/25 |

| サポート | 23/25 |

| 総合点 | 90/100 |

米国株オプション証券会社のおすすめ比較ランキング、第1位はmoomoo証券です!

moomoo証券の概要や特徴、メリット・デメリットなどを解説していきます。

moomoo証券の概要と取引手数料

| 証券会社名 | moomoo証券 |

| 注文方法 | スマホアプリ・PCアプリ・WEB |

| 取扱商品 | 米国株(現物・端株・オプション・信用) 日本株(現物・単元未満株・オプション) 投資信託 |

| NISA | 対応 |

| 米株オプション手数料 | 取引手数料:1枚あたり0.3ドル システム利用料:1枚あたり0.25ドル (最低利用料:1注文あたり1.99ドル) ※現在キャンペーン期間中のため7枚以内の注文は取引手数料無料 |

| 最低入金額 | 必要なし |

| 公式HP | moomoo証券公式HP |

moomoo証券は、世界2500万ユーザーを誇る「使いやすさ」と「手数料の安さ」に強みを持つネット証券です。

moomoo証券の特徴

- 世界2500万人以上のユーザー

- 米国株の「現物」「信用」「オプション」を取引できる

- 業界最安値の手数料と業界最多の銘柄数

- 無料で使える米国株オプションチェーンなどマーケット情報が充実

moomoo証券のメリット・デメリット

| メリット | デメリット |

|---|---|

| 6000銘柄以上の取扱銘柄 業界最低水準の取引手数料 分析ツールや情報ツールが圧倒的充実 日米株のオプション取引が可能(国内唯一) | オプション売りに制限がある 米国株オプションサービス提供から間もない |

moomoo証券を利用している人の口コミ・評判

最初は聞き慣れない証券会社で不安もありましたが、世界2500万人が利用している大手ネット証券会社と知って今では安心して使っています。

米国株だけでなく、オプションや信用取引にも対応していて、ここまで米国株関連が充実しているネット証券は他にあまり見当たりません。特にオプション取引画面が見やすく、銘柄数や流動性も申し分ないので、かなり使いやすいと感じています。

独自アンケート

moomoo証券アプリは米国株がリアルタイムで見れるし、米国株オプションチェーンも無料で見れるからめっちゃ便利です。注文約定分析で大口の注文動向がわかる機能も重宝しています。

全部無料で使えるのはかなり嬉しいです。

独自アンケート

第2位:ウィブル証券

| 取引手数料 | 18/25 |

| 使いやすさ・機能性 | 23/25 |

| オプションの自由度 | 22/25 |

| サポート | 20/25 |

| 総合点 | 83/100 |

ウィブル証券の概要と取引手数料

| 証券会社名 | ウィブル証券 |

| 注文方法 | スマホアプリ・PCアプリ |

| 取扱商品 | 米国株(現物) 日本株(現物・単元未満株・オプション) |

| NISA | 非対応 |

| 米株オプション手数料 | 取引手数料:1枚あたり0.6ドル 取引所手数料:1枚あたり0.02875ドル (最低利用料:1注文あたり2.18ドル) |

| 最低入金額 | 必要なし |

| 公式HP | ウィブル証券公式HP |

ウィブル証券の特徴

- 使いやすさ・機能性

- 取引手数料

- サポートの充実度

ウィブル証券のメリット・デメリット

| メリット | デメリット |

|---|---|

| スマホでの取引に特化(PCも可) 初回入金をしなくてもいい 初心者でも使いやすい設計 | 手数料が少し高い 取引ツール・情報ツールがあまり充実していない |

ウィブル証券の

ウィブル証券を利用している人の口コミ・評判

最近、オプションの売り注文にも対応してくれるようになり、カバードコール戦略が実行できるようになりました。以前から米国株オプションでこの戦略を取り入れたかったのでとても嬉しいです。今後はより積極的に活用していこうと思っています。

独自アンケート

独自アンケート

第3位:サクソバンク証券

| 取引手数料 | 14/25 |

| 使いやすさ・機能性 | 19/25 |

| オプションの自由度 | 22/25 |

| サポート | 18/25 |

| 総合点 | 73/100 |

サクソバンク証券の概要と取引手数料

| 証券会社名 | サクソバンク証券 |

| 注文方法 | PC |

| 取扱商品 | 米国株(現物・オプション) 世界20ヵ国以上の株式 先物取引 CFD FX 貴金属オプション |

| NISA | 非対応 |

| 米株オプション手数料 | 取引手数料:1枚あたり1.4ドル |

| 最低入金額 | 10万円 |

| 公式HP | サクソバンク証券公式HP |

サクソバンク証券の特徴

- 使いやすさ・機能性

- 取引手数料

- サポートの充実度

サクソバンク証券のメリット・デメリット

| メリット | デメリット |

|---|---|

| 高機能取引ツールが利用可能 PCでの売買に向いている | 取引手数料が高い 口座開設時10万円の入金が必要 初心者には高機能で使いづらい |

サクソバンク証券を利用している人の口コミ・評判

第4位:IB証券(インタラクティブ・ブローカーズ証券)

| 取引手数料 | 17/25 |

| 使いやすさ・機能性 | 18/25 |

| オプションの自由度 | 22/25 |

| サポート | 12/25 |

| 総合点 | 69/100 |

IB証券の概要と取引手数料

| 証券会社名 | IB証券 |

| 注文方法 | PC |

| 取扱商品 | 米国株(現物・先物・オプション) 世界40ヵ国以上の株式 ETF オプション 先物 FX CFD |

| NISA | 非対応 |

| 米株オプション手数料 | 取引手数料:1枚あたり1.4ドル |

| 最低入金額 | 100万円 |

| 公式HP | IB証券公式HP |

IB証券の特徴

- 使いやすさ・機能性

- 取引手数料

- サポートの充実度

IB証券のメリット・デメリット

| メリット | デメリット |

|---|---|

| 高機能取引ツールが利用可能 大ロットの取引手数料が安い APIを用いた自動売買などが可能 | 少額取引には向かない 初心者には高機能で使いづらい 取引ツールが有料 |

IB証券を利用している人の口コミ・評判

【初心者向け】米国株オプション口座を選ぶ際の比較ポイント

チャートや取引画面の使いやすさ

初心者が米国株オプション取引を始めるうえで、チャートや取引画面の見やすさはとても重要です。複雑な画面だと誤発注のリスクが高まりますし、どの価格帯でどのオプションを選んでいるのかが分からなくなりやすいです。視覚的にわかりやすいチャート、建玉や損益がすぐに確認できる取引画面、ワンクリックで注文・取消ができる操作性は必須条件。さらに、スマホアプリ対応があれば外出先でも簡単に確認できます。

手数料の安さ・明瞭さ

オプション取引では、売買の回数が多くなる傾向があるため、手数料が大きなコストになります。1回の取引あたりの手数料や、契約単位ごとの課金体系が明確かどうかを確認しましょう。証券会社によっては「取引手数料+規定の為替手数料」がかかるため、総コストで比較するのがおすすめです。手数料が安いと小さな利益でも残りやすく、長期的にパフォーマンスが改善します。初心者はまず「わかりやすい料金体系」と「手数料率の低さ」を優先して選ぶと安心です。

最低入金額や口座維持条件

米国株オプションを扱う海外証券会社では、最低入金額が設定されている場合があります。例えば、数百ドル〜数千ドルの入金が必要なケースもあります。また、口座維持手数料があるかどうかも確認ポイントです。取引がない月でも維持費がかかると、コストが積み重なってしまいます。初心者はまず、少額から取引を始められ、維持費がかからない口座を選ぶとハードルが下がります。将来的に取引額が増えることを想定し、入金・出金のしやすさも事前にチェックしておきましょう。

サポート体制や日本語対応の有無

初心者が安心して取引するためには、サポート体制がしっかりしている証券会社を選ぶことが大切です。特に海外証券会社では英語サポートが基本のところも多く、日本語対応があるかどうかが大きな判断材料になります。メールやチャットだけでなく、電話でのサポートがあるとトラブル時に素早く対応してもらえます。さらに、教育コンテンツや取引ツールの使い方ガイドが充実していると学びながら取引できるので安心です。サポートの評判や対応スピードも事前に調べておきましょう。

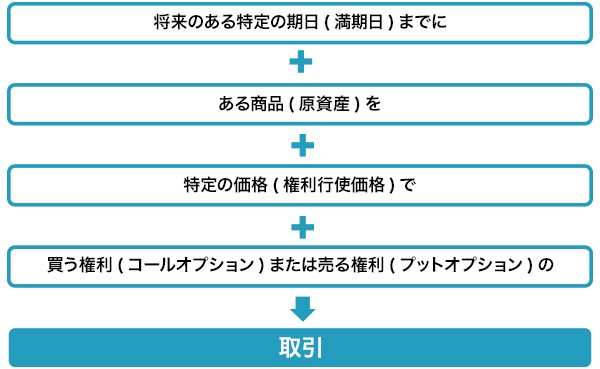

4. オプション取引とは?仕組み・基本用語をやさしく解説

オプション取引とは、「将来、特定の価格で株などを買う(または売る)権利を売買する取引」です。

株を実際に買うわけではなく、「買う権利」や「売る権利」を先に手に入れるイメージです。

具体的な例を挙げてみます。

例えば、A社の株が今1株=100円で取引されているとします。

あなたは「1か月後に株価が上がるだろう」と予想しました。

そこで、次のようなコールオプションを買います。

- 権利行使価格:100円

- 期限:1か月後

- オプション料(プレミアム):1株あたり5円

→わかりやすく言うと「1ヶ月後にA社株を100円で買うことができる権利を5円で買った。」ということです。

<株価が120円に上がった場合>

あなたは100円で買える権利を持っているので、100ドルで株を買い、すぐ120ドルで売ることができます。

- 利益=(120ドル – 100ドル)- 5ドル(オプション料)=15ドルの利益

<株価が95ドルに下がった場合>

100ドルで買う権利をわざわざ使う必要がないので、権利を放棄します。。

- 損失=5ドル(オプション料のみ)

コールオプションとプットオプションとは?

オプションには大きく分けて2種類あります:

- コールオプション → 株を「買う権利」

- プットオプション → 株を「売る権利」

<コールオプション>

コールオプションは、「将来、あらかじめ決められた価格(権利行使価格)で株を買う権利」です。

わかりやすく言えば、株を安く買えるかもしれないチケットを前もって買うイメージです。

コールオプションのメリットは、少ない資金で値上がり利益を狙えることと、損失が限定的であることです。一方で、期限があるため予想どおりに株価が上がらなければ、支払ったオプション料はゼロになってしまいます。「上がる」と思ったタイミングで使うと、効率的に利益を狙えます。

<プットオプション>

プットオプションは、「将来、あらかじめ決められた価格で株を売る権利」です。

簡単に言えば、「株価が下がっても、決めた値段で売れる保険」のようなものです。

プットオプションは、株価下落時の保険(ヘッジ)として使えるほか、株を持っていなくても「株価が下がる」と予想して買うことで、下落局面でも利益を狙えます。デメリットは、コール同様に期限があるため、予想が外れるとオプション料がムダになる点です。

オプション取引のメリット

オプション取引では、投資家の予想次第で多様な局面で利益を狙うことや、保有する資産の価格変動リスクの回避などが可能です。

オプション取引を活用できれば以下のようなメリットを得られるかもしれません。

- 損失を限定することができる

- 相場の下落局面など、どのような局面でも利益が狙える

- レバレッジを効かせることが可能

損失を限定することができる

オプションを買った場合、相場の動きが思った通りになれば利益を得られますが、もし外れてしまっても損失は「オプションを購入代金(プレミアム)」だけで済みます。

つまり、大きなリスクを負わずに取引できるのが大きなメリットの1つです。

※反対に「売り手」になると、買い手が権利を使いたいときには必ず対応しなくてはならず、大きな損失が発生する可能性があります。

相場の下落局面など、どのような局面でも利益を狙える

オプション取引は「買う」「売る」だけでなく、いろいろな組み合わせができるので、下落相場や停滞相場などどのような相場でも利益を狙うことができます。

オプション同士や先物、現物資産との組み合わせで、いろいろな相場環境に合わせ多種多様な投資戦略を練ることが可能です。

あらゆる相場で利益獲得を目指すヘッジファンドもオプション取引を用いることが多いです。

レバレッジを効かせることができる

オプション取引はデリバティブの一種で、証拠金を使ったレバレッジ取引が可能です。

特にオプションの買い手はプレミアムの金額だけで取引がができるため、効率よく資金を運用しながら大きなリターンを狙うことも可能です。

具体例:1株200ドルのアマゾン株の場合

| 現物 | オプション | |

| 1株のコスト | 200ドル | 9.55ドル |

| 1枚(100株)のコスト | 20,000ドル | 955ドル |

オプション価格は権利行使価格によって大きく異なりますが、ここではアマゾン株(満期:約1ヶ月後、権利行使価格:200ドルのコール)を例に挙げてみます。

権利行使価格は現在値と同じで、インザマネーになる確率が高いですが、1枚買うために必要なコストは955ドルのみです。

現物株で同様のポジションを持とうとすると20,000ドルもかかります。

つまり、オプション取引を利用することで約20倍のレバレッジをかけることができます。

権利行使価格が現在値から遠くなれば、より低コストでポジションを持つことができ、さらに大きいレバレッジをかけることが可能です。

オプション取引のデメリット

オプション取引は活用次第で様々なメリットがある取引方法ですが、もちろんデメリットもあります。

オプション取引のデメリットをいくつか見ていきましょう。

- 時間的価値の減少

- 価格変動の複雑で予測が難しい

- オプションの売りは損失が無限大

時間的価値の減少(タイムディケイ)

オプション取引最大の特徴は「有効期限がある」ことです。株の現物取引と異なり、オプションは一定期間が過ぎると価値がなくなります。

これを「タイムディケイ(時間的価値の減少)」と呼びます。特に、満期日が近づくにつれてオプションの価格はどんどん減っていきます。たとえ株価が動かなくても、時間が経つだけであなたのコールやプットの価値は下がるのです。

例えば、株価が100ドルで「1か月後に105ドルになる」と予想してコールオプションを購入した場合、1か月間株価が動かなければオプションは失効し、支払ったプレミアムがゼロになります。現物株ならそのまま保有し続けられますが、オプションでは時間切れというリスクが常にあります。

価格変動の複雑で予測が難しい

オプションの価格は単純に株価だけで決まるわけではありません。

株価、残存期間、金利、ボラティリティ(価格変動率)など、複数の要因が絡み合って決まります。このため、株価が思った方向に動いても必ずしも利益が出るとは限りません。

こうした複雑さから、オプションは初心者にとって非常に取っつきにくい金融商品です。知識や経験が不足していると、思わぬ損失を出したり、タイミングを誤って早期に権利を放棄してしまうことがあります。

オプションの売りは損失が無限大

オプションの売りは、買い手に対して権利を提供する代わりに「プレミアム(受け取るお金)」を得る取引です。

例えば、コールオプションの売りでは、満期日に買い手が権利を行使すれば、売り手は事前に決められた価格で株を売らなければなりません。問題は、この損失が理論上「無限大」になり得ることです。株価が想定以上に上昇すると、売り手は高値で株を市場から買い集め、安値で買い手に渡す必要があり、損失が膨らみます。

プットオプションの売りも同様で、株価が急落すると大きな損失を被る可能性があります。

オプション売りは「勝率が高い」戦略とされますが、一度大きく逆行すると、過去の利益を一度で失うほどの損失を出す可能性があります。そのため、リスク管理と損失限定のためのヘッジが不可欠です。

5. 米国株オプション取引のメリットとデメリット

米国株オプションとは?

米国株オプション取引とは、米国株式や株価指数を対象に、将来の価格変動を売買するオプション取引です。

米国のオプション市場は、日本に比べてかなり規模が大きく一般人からプロまで幅広く用いられています。流動性が高く取引がしやすいのが特徴です。

<米国株オプションの取引時間>

米国株オプションは、米国市場の取引時間に合わせて取引できます。日本時間では次のようなスケジュールになります。

- 通常時間(標準時間):23:30 ~ 翌6:00

- サマータイム(夏時間):22:30 ~ 翌5:00

この時間帯は米国株式市場と同じで、出来高も活発です。夜間に取引する必要があるため、日本から参加する投資家は生活リズムを考慮する必要があります。ただし、米国は世界最大の株式市場であり、情報や価格が常に更新されるため、流動性が高くスムーズな取引が可能です。

<権利行使スタイルの種類>

オプション取引では「権利をいつ行使できるか」を示すスタイルが2種類あります。

- アメリカンタイプ

取引期間中であればいつでも権利を行使できるタイプです。

米国個別株やETF、先物オプションは基本的にこのアメリカンタイプです。たとえば権利行使日を待たず、利益が出ている段階で早期に行使することもできます。柔軟性が高いため、戦略の幅が広がります。 - ヨーロピアンタイプ

権利行使日は満期日に限定されます。日本の「日経225オプション」もこのタイプです。

米国株式市場では、S&P500やVIXなどの株価指数オプションがヨーロピアンタイプに分類されます。早期行使はできないものの、価格決定がシンプルでリスク管理がしやすいという特徴があります。

米国株オプションのメリット・特徴

- 取引市場がかなり大きい

- 米国市場ならではの流動性と情報量

- 満期日を待たずに権利行使できる

取引市場がかなり大きい

米国株オプションの市場は非常に大きく、日次および年次ベースで膨大な取引量を誇ります。

米国株の個別株オプションは毎日数百万単位の契約が取引されており、Open Interest(未決済契約数)も非常に高水準にあります。オプション市場構造に関する報告によると、米国の取引所は多数のストライク価格や満期パターンに対応することで、市場参加者に幅広い選択肢を提供しており、これが取引市場を巨大化させる基盤となっています。

この巨大な市場規模のメリットとして、投資家は選択肢が豊富であること、マーケットメーカーや流動性提供者が多数存在することからスプレッドが狭くなりやすいこと、価格発見・裁定機会が生まれやすいことなどが挙げられます。つまり、米国株オプションは「取引できる場」が豊富なので、売買タイミングや戦略が自由に選べるという強みがあります。

米国市場ならではの流動性と情報量

米国株オプション市場の流動性と情報量は、世界でも群を抜くレベルです。例えば、CBOE(シカゴ・オプション取引所)を含む複数の上場オプション市場は、2024年に「オプション流動性は過去最高メッセージレート(発注・見積もり・取引指示メッセージ数)が月あたり約2330億件に達した」と報告しています。

これらの数字が意味するのは、米国株オプション取引には多くの投資家・マーケットメイカーが参加しており、売買注文が入りやすく、スプレッド(買値と売値の差)が比較的狭く抑えられる傾向があるということです。流動性が高いと、価格変動に対する応答も素早く、売買コストも抑えやすくなります。

情報量に関しても、米国には OPRA(オプション価格報告機構)が設置されており、オプションの取引価格や出来高などがリアルタイムで配信されます。市場が巨大である分個別株情報が桁違いに多いこともオプション取引をする上でかなり役立ちます。

満期日を待たずに権利行使できる

米国株オプションは多くが「アメリカン・タイプ」であり、満期日を待たずにオプションを早期行使できるという特徴があります(ヨーロピアン・タイプは満期日にしか行使不可)。この早期行使可能性が生む“自由度”は、配当を取る戦略やリスク管理面で非常に強力です。

例えば、ある株式が四半期配当を支払う銘柄だとすると、オプション保有者は配当落ち日前にコールを行使して株を受け取り、配当を取得した上で株を売るという戦略が可能になります。これによって、配当収入を含めた総リターンを最大化できる場面があります。アメリカン・オプションで早期行使が想定される場面では、オプション価格とヨーロピアン・オプション価格との差(Early Exercise Premium)が存在します。

実証研究によると、S&P100 指数オプション市場では、コール・オプションの早期行使プレミアム(EEP : Early Exercise Premium)が平均で約 3.5%前後で観測されるケースがあり、この差が予想配当期待や流動性要因を反映しているとの報告があります。

また、American vs European オプションの性質を整理した解説記事では、「American オプションは一般に European 型よりも価格が高めに取引される傾向がある」とも記述されており、早期行使権という柔軟性分がオプション価格に価値を加算する要因として認識されています。

さらに、早期行使の戦術はリスク管理にも寄与します。たとえば、株価が急上昇してオプションが深くイン・ザ・マネー(ITM)状態になったとき、時間価値の減少(セータ減衰)を避けるために早期行使して株を保有し、ヘッジや売却を自由に行うことができます。こうした戦略によって、機会損失や時間価値風化リスクを低減できるのが、早期行使可能性の強みです。

また、早期行使権は損失回避にも使えます。例えば、コールを保有していて株価が大きく上昇した後、オプションの時間価値が減少し始めたとします。このときに早期行使することで、オプションの時間価値消失(セータリスク)を回避し、また株式を保有してからさらなる利食いやヘッジを行う戦略に持ち込めます。

加えて、早期行使権が存在するため、オプションプレミアム市場では アメリカン・コール価格がヨーロピアン・コール価格と比べて高めに取られることが一般的です。つまり、投資家は早期行使可能性というオプションの「余裕」が追加的価値を生むわけです。こうした柔軟性と戦術選択肢が増える性質は、米国株オプションを高度な戦略運用に適したツールにしています。

米国株オプションのデメリット・注意点

- 取扱い証券会社が少ない

- 特定口座での取引できない

- 為替リスクがある

取扱い証券会社が少ない

特定口座での取引ができない

為替リスクがある

米国株オプションはドル建てで取引されるため、日本円で運用している投資家には為替リスクが発生します。

たとえオプション取引で利益を得ても、円高に振れると最終的な円換算利益が減ることがあります。逆に円安が進めば利益が増えることもありますが、相場を二重に読まなければならない点は初心者には負担です。

株価だけでなく為替相場の動向もチェックする必要があるため、取引判断の難易度が高まります。

米国株オプションと日本株オプションの違い

6. 【初心者向け】米国株オプション取引の始め方|口座開設から初回取引まで

各証券会社の口座開設ステップ

必要書類や審査のポイント

7. 米国株オプション取引は儲かるのか?実例とリスクを解説

- 利益を出すパターンと損をするパターン

- 初心者が陥りやすい失敗

8. 米国株オプション取引で失敗しないための注意点

過信・過剰取引を避けるには?

ボラティリティとプレミアムの関係に注意

9. 【Q&A】米国株オプション取引に関するよくある質問

どの戦略が初心者向け?

税金はどうなるの?